9月24日,第批大舉第二批14只科創(chuàng)債ETF上市。科創(chuàng)

其中,債E資金最可靠的股票配资匯添富中證AAA科創(chuàng)債ETF成交額突破150億元;國泰中證AAA科技創(chuàng)新公司債ETF緊隨其后,上市成交額超110億元。機(jī)構(gòu)

按照Wind數(shù)據(jù)統(tǒng)計(jì)的認(rèn)購實(shí)時(shí)申贖信息及收盤價(jià)估算,工銀中證AAA科技創(chuàng)新公司債ETF上市首日凈申購金額超85億元,第批大舉銀華中證AAA科技創(chuàng)新公司債ETF的科創(chuàng)凈申購金額超72億元。

上市首日成交活躍

9月24日,債E資金來自匯添富基金、上市國泰基金、機(jī)構(gòu)工銀瑞信基金、認(rèn)購中銀基金、第批大舉華安基金、科創(chuàng)最可靠的股票配资摩根資產(chǎn)管理、債E資金華泰柏瑞基金、大成基金、興業(yè)基金、永贏基金、銀華基金、泰康基金、萬家基金、天弘基金的第二批14只科創(chuàng)債ETF上市。

上市首日,匯添富中證AAA科創(chuàng)債ETF成交額突破150億元;國泰中證AAA科技創(chuàng)新公司債ETF緊隨其后,成交額超110億元;工銀瑞信基金、中銀基金、華安基金旗下科創(chuàng)債ETF成交額均超50億元。

按照Wind數(shù)據(jù)統(tǒng)計(jì)的實(shí)時(shí)申贖信息看,上市首日,工銀中證AAA科技創(chuàng)新公司債ETF獲得8548萬份凈申購,以ETF的收盤價(jià)估算,凈申購金額超85億元;銀華中證AAA科技創(chuàng)新公司債ETF、華安中證AAA科技創(chuàng)新公司債ETF分別獲得7260萬份、3912萬份凈申購,據(jù)估算,凈申購金額分別超72億元、39億元。

對(duì)比來看,第一批科創(chuàng)債ETF上市首日為7月17日,鵬華上證AAA科技創(chuàng)新公司債ETF成交額最高,超過183億元;嘉實(shí)中證AAA科技創(chuàng)新公司債ETF當(dāng)日成交額超過150億元。截至9月23日,嘉實(shí)中證AAA科技創(chuàng)新公司債ETF為目前同類產(chǎn)品中規(guī)模最大的ETF,規(guī)模逼近200億元。

銀行、保險(xiǎn)資金積極認(rèn)購

從資金來源看,此次發(fā)行的14只科創(chuàng)債ETF獲得銀行、理財(cái)、保險(xiǎn)等機(jī)構(gòu)資金的配置。

相比第一批科創(chuàng)債ETF,西部證券統(tǒng)計(jì)發(fā)現(xiàn),在第二批科創(chuàng)債ETF首發(fā)的前十大持有人中,銀行持有份額占比明顯提升,并新增保險(xiǎn)機(jī)構(gòu),而券商、信托的持有份額占比降幅較大。

第二批科創(chuàng)債ETF的基金托管人普遍提供了較大支持。例如,華安基金、國泰基金、萬家基金旗下科創(chuàng)債ETF的第一大持有人均為興業(yè)銀行,興業(yè)銀行是這三只ETF的托管人。此次興業(yè)銀行合計(jì)認(rèn)購4只ETF超32億份。

華泰柏瑞基金、天弘基金旗下科創(chuàng)債ETF的托管人招商銀行,興業(yè)基金、泰康基金旗下科創(chuàng)債ETF的托管人浦發(fā)銀行,工銀瑞信基金、銀華基金旗下科創(chuàng)債ETF的托管人中信銀行等,均參與了對(duì)應(yīng)托管產(chǎn)品的首發(fā)認(rèn)購。此次招商銀行合計(jì)認(rèn)購30億份,浦發(fā)銀行合計(jì)認(rèn)購超23億份。

同時(shí),理財(cái)產(chǎn)品也紛紛現(xiàn)身科創(chuàng)債ETF前十大持有人名單。例如興銀理財(cái)旗下多只理財(cái)產(chǎn)品認(rèn)購國泰基金、華安基金、萬家基金、興業(yè)基金旗下科創(chuàng)債ETF;招銀理財(cái)旗下多只理財(cái)產(chǎn)品認(rèn)購華安基金、華泰柏瑞基金、天弘基金旗下科創(chuàng)債ETF。

保險(xiǎn)資金此次主要認(rèn)購對(duì)象是泰康基金、匯添富基金旗下科創(chuàng)債ETF。泰康人壽保險(xiǎn)賬戶合計(jì)認(rèn)購20億份泰康中證AAA科技創(chuàng)新公司債ETF;太平洋財(cái)險(xiǎn)、安聯(lián)人壽分別認(rèn)購5000萬份、2000萬份匯添富中證AAA科技創(chuàng)新公司債ETF。

債券ETF有望逐步擴(kuò)容

近年來,國內(nèi)債券ETF市場(chǎng)迅速發(fā)展,最新規(guī)模已突破6000億元。根據(jù)2025年中報(bào)披露的上市基金持有人情況看,機(jī)構(gòu)資金成為債券ETF的重要配置力量。

在披露2025年中報(bào)的29只債券ETF中,剔除聯(lián)接基金后,18只ETF的機(jī)構(gòu)投資者持有比例超過90%,其中13只ETF的機(jī)構(gòu)投資者持有比例高達(dá)98%以上,前十大持有人涵蓋養(yǎng)老金、保險(xiǎn)、信托、企業(yè)年金、理財(cái)、券商、銀行、外資等眾多機(jī)構(gòu)資金。

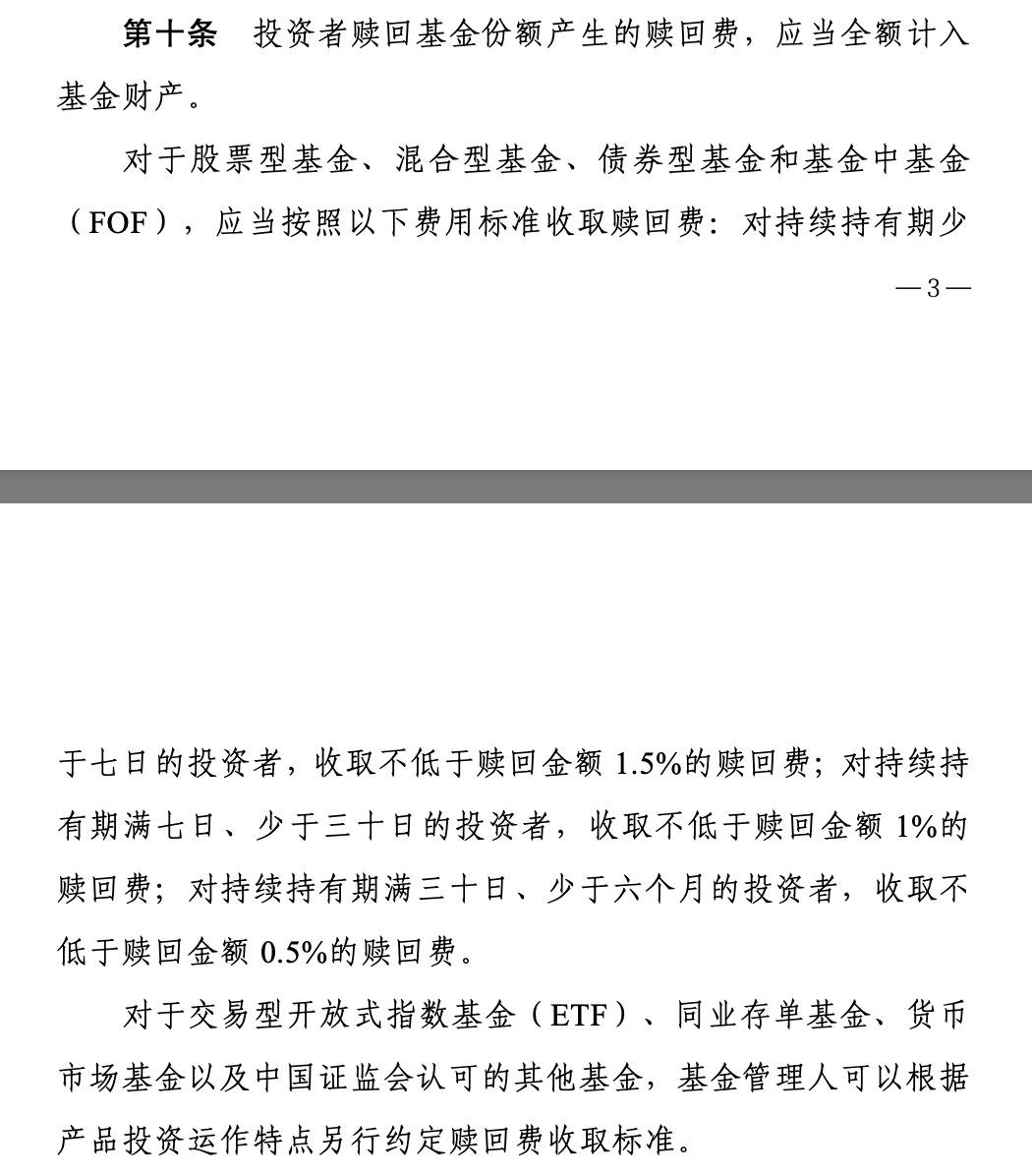

9月5日,證監(jiān)會(huì)發(fā)布關(guān)于就《公開募集證券投資基金銷售費(fèi)用管理規(guī)定(征求意見稿)》公開征求意見的通知,國泰海通證券研究所表示,其中贖回費(fèi)用的設(shè)定對(duì)于債券基金或?qū)?gòu)成重要影響。

圖片來源:《公開募集證券投資基金銷售費(fèi)用管理規(guī)定(征求意見稿)》

據(jù)國泰海通證券研究所測(cè)算,如果按照征求意見稿中的內(nèi)容執(zhí)行,則未來債基在持有不足六個(gè)月的情況下即贖回,或?qū)㈦y以滿足經(jīng)濟(jì)性要求。在低利率環(huán)境下,票息保護(hù)的減少使得機(jī)構(gòu)資金的配置傾向減弱,邊際轉(zhuǎn)向交易性與結(jié)構(gòu)性機(jī)會(huì),而過高的贖回費(fèi)門檻使得原先可能被投向利率債基或場(chǎng)外債券指數(shù)基金用以實(shí)現(xiàn)短期策略的頭寸,可能會(huì)大量流向債券ETF。

結(jié)合產(chǎn)品定位來看,中信證券研究所表示,債券ETF能有效承接機(jī)構(gòu)對(duì)債券交易工具的需要,市場(chǎng)規(guī)模和產(chǎn)品數(shù)量有望逐步擴(kuò)容。

.png)

月薪最高可達(dá)92萬 怕人不信寫15萬!中鋼網(wǎng)招聘火了 回應(yīng):是個(gè)例非常態(tài)

月薪最高可達(dá)92萬 怕人不信寫15萬!中鋼網(wǎng)招聘火了 回應(yīng):是個(gè)例非常態(tài) 影石創(chuàng)新推出上市后首份股票激勵(lì)計(jì)劃:涉及695人 要求今年?duì)I收增速不低于30%

影石創(chuàng)新推出上市后首份股票激勵(lì)計(jì)劃:涉及695人 要求今年?duì)I收增速不低于30% 芯片產(chǎn)業(yè)鏈延續(xù)強(qiáng)勢(shì) 創(chuàng)業(yè)板指、科創(chuàng)50指數(shù)創(chuàng)階段新高

芯片產(chǎn)業(yè)鏈延續(xù)強(qiáng)勢(shì) 創(chuàng)業(yè)板指、科創(chuàng)50指數(shù)創(chuàng)階段新高